- 境內債券發行中,依靠第三方提供擔保提高債券信用等級,從而降低發行成本的做法較為常見。境外債券案例中,信用較弱的發行人經常使用的增信模式是由銀行向境外債券的信託人開具備用信用證(Standby Letter of Credit, 簡稱SBLC),對該債券的本息支付承擔連帶責任。

- SBLC增信案例中,銀行的信用取代企業的信用成為投資人的首要考量,發行成功率大幅提高。企業可以避免國際評級以及債券銷售中的各種後置的不確定性。通常情況下,發行利率降低的幅度會超過銀行收取的SBLC開具費,壓低債券發行的綜合成本。

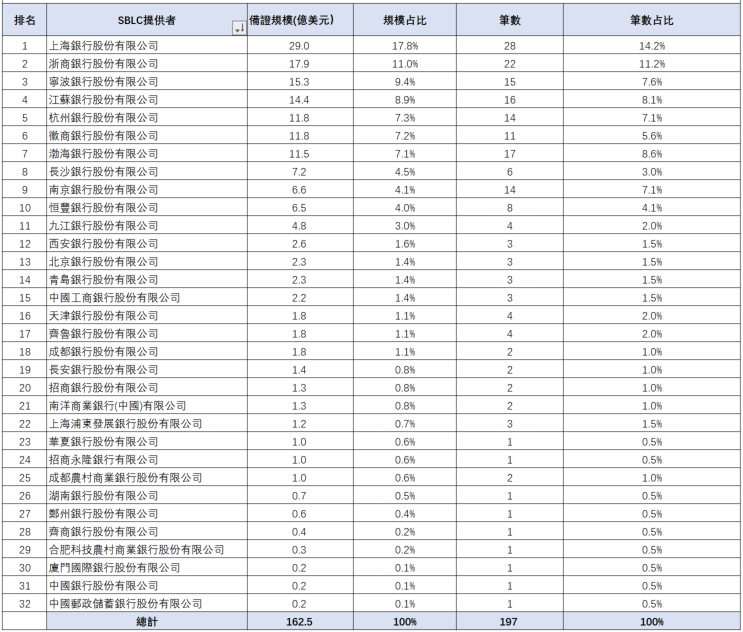

- 2022年30家中資銀行為188筆、總金額約合150億美元的境外債券提供了備證增信。2023年則有165筆、總金額約合103億美元的債券由35家中資銀行備證支持發行。中原銀行、紹興銀行、嘉興銀行等10家城商行以及農商行在2023年完成了其債券備證增信業務的首秀。開證銀行數量的不斷增加為發行人提供了更多的選擇。2022-2023年,天晟證券牽頭發行的19筆地方國企備證增信債券覆蓋了同時期10家最活躍的開證銀行中的9家。

2023年SBLC增信境外美元債券市場份額

2022年SBLC增信境外美元債券市場份額